est bien connu que la principale raison pour laquelle les entreprises se rendent publiques est de lever des fonds pour financer de nouveaux projets, soit en acquérant de nouveaux marchés au niveau national (international), pour faire face à l’explosion de leurs carnets de commandes, soit simplement pour survivre. À cette fin, ils organisent la vente de certaines actions existantes détenues par les actionnaires ou en émettant de nouvelles actions afin d’attirer de nouveaux investisseurs (individuels et/ou institutionnels) dans le capital.

Mais si la société est cotée à la bourse, les fluctuations du cours de l’action affecteront-elles la société ?

A découvrir également : L'essor des industries émergentes en Bretagne

Il

Plan de l'article

Le lien entre le cours de l’action et la valeur de l’entreprise

.

A lire aussi : Optimisez la gestion de vos finances avec BNP Mes Comptes : astuces et conseils

Si vous lisez mon article sur le P.E.R (rapport prix), savoir Le fait que plus le prix d’une action est élevé, plus sa capitalisation boursière est grande, puisque la valeur d’une entreprise est le résultat de la multiplication du nombre de titres en circulation et du prix de ce plus récent sur le marché.

Un petit exemple de la façon de rafraîchir le stockage : une entreprise qui a 100 000 titres exceptionnels.

Cas #1 : Prix des actions = 15€ → Capitalisation = 1,5 million € Cas #2 : Prix des actions = 20€ → Capitalisation = 2 millions d’euros

Nous savons également que l’équilibre entre l’offre et la demande, c’est-à-dire le prix du titre à un moment T, ne représente pas nécessairement sa valeur réelle. Puisque le marché n’est pas parfait, des anomalies peuvent survenir régulièrement. Les investisseurs peuvent augmenter le prix d’une action en spéculant sur les résultats suivants ou en lançant un nouveau projet. De même, le prix peut chuter brusquement si l’avenir du marché Prédire des problèmes tels que la concurrence plus sévère ou la dette qui ne sont pas soutenables à long terme. Parfois, le marché semble juste, mais parfois ce n’est pas le cas.

« Vos explications sont amicales, mais elles ne nous disent toujours pas comment cela affecte une entreprise, si son prix est élevé ou bas… »

Si la valeur du stock augmente…

Si vous avez déjà mis le pied sur la bourse et lors de la présentation des résultats, vous avez lu les communiqués de presse des chefs d’entreprise cotés ou annoncé la signature du contrat, vous avez peut-être constaté qu’ils sont très précieux pour la promotion. Je vous assure que la raison n’est pas liée aux options d’achat d’actions (pas toutes en ont un), mais principalement à d’autres raisons que nous verrons.

… d’autant plus l’entreprise économise en cas d’acquisition

besoin de savoir est que les entreprises peuvent acquérir à la bourse ainsi que d’autres sociétés en dehors du marché boursier et, dans de nombreux cas, offrent une partie de leurs propres actions pour financer l’acquisition. Ce type d’opération est appelé OPE (Public Exchange Offer) ou Offre publique Mixte (OPM). Comment ça marche ?

En utilisant l’exemple suivant, nous pourrons déterminer à partir d’une simple comparaison que le fait qu’une société détient sa part, qui est à un prix plus élevé pour un nombre équivalent de titres, réduit mécaniquement le montant à verser pour racheter une autre boîte.

Bien sûr, je rappelle que certaines situations peuvent conduire une entreprise à vouloir réduire sa participation pour la rendre plus attrayante pour les investisseurs (plus facile d’acheter une action à 1€ au lieu de 1 000€). Cette baisse des prix est le résultat d’une division (plus de titres, c’est-à-dire une action, qui est moins ondulé sans changement pour l’actionnaire). Cette affaire est donc différente et je l’explique dans mon article sur Penny Stocks.

Cas #1 :

La

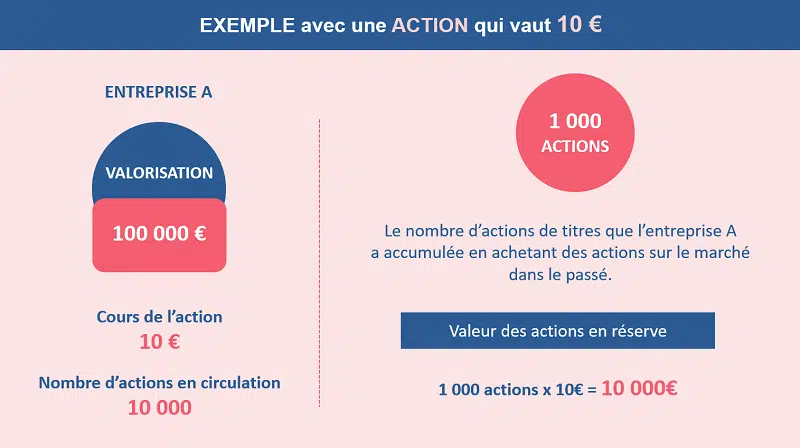

société A est cotée à 10€ et dispose de 10 000 titres en circulation. Sa capitalisation boursière est donc de 100 000 euros. Au fil des ans, la société a acheté 1 000 actions de ses propres titres et les a détenues en réserve.

Depuis un certain temps, la société B surveille la société B, qui est actuellement évaluée sur le marché et prévoit de l’acheter. Elle proposera aux actionnaires de la société B de racheter leur participation à un prix que les sociétés paieront 20 000 euros

en les payant de la manière suivante : Actions de la société A pour un montant de 10 000€ (1 000 actions x 10€) d’argent comptant pour un montant de 10 000€

afin de permettre aux actionnaires de la société B, qui acceptent de participer à la rachat, avec une partie qui est payé en espèces et l’autre partie sur les actions de la société qui les absorbe (A).

Cas #2 :

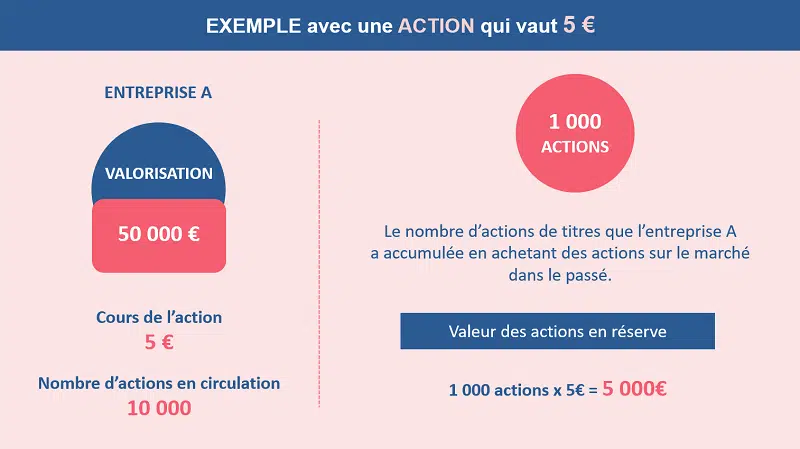

Qu’est-ce qui se serait passé si la société avait été cotée à 5 euros avec 10 000 autres titres en circulation. Sa capitalisation boursière s’élèverait donc à 50 000 euros. Comme dans l’exemple précédent, elle détient encore 1 000 actions de sa propre société en réserve et souhaite toujours racheter la société B pour 20 000 euros.

À cet effet, le remboursement est financé de cette manière :

Actions de la société A pour un montant de 5 000€ (1 000 actions x 5€) En espèces pour un montant de 15 000€

. L’

intérêt de cet exemple est de montrer que plus la valeur d’une société est élevée en bourse, plus elle devra être faible pour obtenir l’argent pour en acheter une autre.

… moins d’actionnaires seront dilués en cas d’augmentation de capital

L’argumentation s’applique également aux groupes qui souhaitent lever des fonds après leur introduction en bourse . La raison peut être de rembourser une partie de la dette ou d’envisager d’ouvrir de nouvelles succursales à l’étranger pour acquérir de nouveaux marchés.

Exemple 1 :

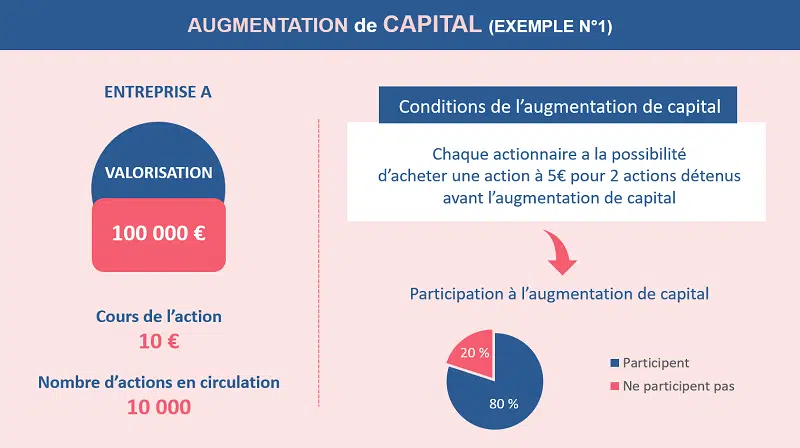

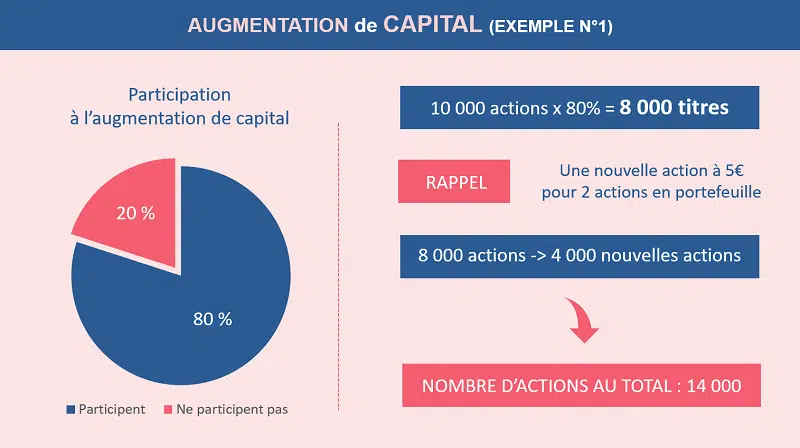

La

société A est cotée à 10 euros et possède 10 000 titres en circulation. Sa capitalisation boursière est donc de 100 000 euros. Il doit recueillir des fonds pour rembourser un prêt qui arrive à échéance.

Pour ce faire, ses actionnaires bénéficieront d’une augmentation de capital :

pour deux actions détenues, chaque actionnaire peut acheter une nouvelle action au prix de 5€.

Imaginez que 80% des actionnaires ont souscrit à l’augmentation de capital. En conséquence, 4 000 nouveaux titres seront en circulation, ce qui portera le nombre total à 14 000. La société a réussi à lever 20 000 euros.

Une personne qui possédait 100 actions était auparavant propriétaire de 1% de la société. S’il ne pouvait pas participer à l’opération parce qu’il n’avait pas d’argent pour acheter de nouvelles actions à 5 euros l’unité à ce moment-là, il se retrouve toujours avec ses 100 actions totalisant 14 000. Il ne possède désormais que 0,71 % de l’entreprise. Il a été dilué.

Exemple 2 :

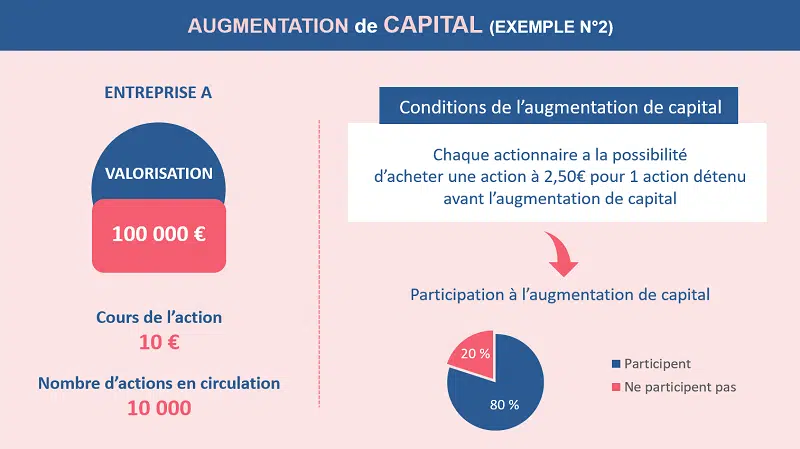

La

société A est cotée à 5 euros et possède 10 000 titres en circulation. Sa capitalisation boursière est donc de 50 000 euros. Elle est dans la même situation que dans l’exemple précédent, sauf que cette fois, afin de recueillir tant d’argent, elle devra proposer la création de plus de titres.

Pour une action détenue, chaque actionnaire peut acheter une nouvelle action au prix de 2,50€.

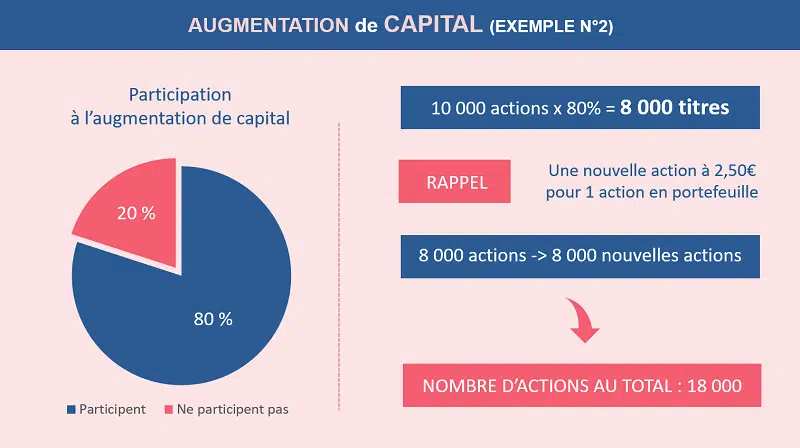

Imaginez que 80% des actionnaires ont souscrit à l’augmentation de capital. Par conséquent, 8 000 nouveaux titres seront en circulation, ce qui portera le nombre total à 18 000. Comme dans le cas précédent, la société n’a pas été Recueillir 20 000€, mais les conséquences ne sont pas les mêmes.

Une personne ayant 100 actions possédait auparavant 1 % de la société. Imaginez qu’il ne pouvait pas participer à l’opération parce qu’il n’avait pas d’argent pour acheter de nouvelles actions à 2,50€ l’unité à ce moment-là. Il est maintenant possible de le trouver avec ses 100 actions, mais sur un total de 18 000. Elle est maintenant propriétaire de seulement 0,56% de la société. La dilution est plus importante.

Afin de recueillir des fonds pour le même montant, la société a dû créer beaucoup plus de titres que son prix était bas, ce qui diluait davantage les actionnaires qui n’étaient pas en mesure de participer à l’augmentation de capital.

Conclusion

Par conséquent, l’intérêt dans un groupe coté est de modifier autant que possible la valeur de sa part de marché afin de lui donner une large marge de manœuvre s’ils : racheterait un concurrent (voir une case avec laquelle il aurait des synergies) ou sa situation financière. Dans certains cas, il peut également s’agir d’éviter une prise de contrôle, mais nous verrons cela dans un autre article.

propriétaires de seulement 0,56% de la société. La dilution est plus importante. Afin de recueillir des fonds pour le même montant, la société a dû créer beaucoup plus de titres que son prix était bas, ce qui diluait davantage les actionnaires qui n’étaient pas en mesure de participer à l’augmentation de capital.

Conclusion

L’intérêt d’un groupe coté est donc de modifier autant que possible la valeur de sa part de marché afin de lui donner une large marge de manœuvre s’il devait racheter un concurrent (voir encadré avec lequel il peut être utilisé pour racheter un concurrent). aurait des synergies) ou sa situation financièrement. Dans certains cas, il peut également s’agir d’éviter une prise de contrôle, mais nous le ferons dans un autre